最全美国基因治疗投资分析报告

当前美国生物技术领域投资的热点是癌症免疫疗法、基因测序和基因治疗。其中前两项在国内相关的报告中已经有详细的介绍,但基因治疗行业动态却鲜有跟踪。本报告简单介绍基因治疗行业在海外的进展。

◆基因治疗技术基本成熟。自2006年以来,基因治疗在科研领域取得很多进展,重要成果均发表在国际顶级期刊上,该技术逐渐成熟并受到学术界的认可。从临床实验的统计来看,基因治疗的安全性和有效性有了很大的进步,且适用范围也从早期的单基因遗传疾病扩展到癌症、心血管等重大治疗领域。

◆基因治疗受到FDA、EMA等监管机构青睐。美国FDA下属的生物制品评价与研究中心在2014、2015年分别授予三个在研基因治疗药物“突破性疗法”资格。该资格是一个快速通道,能够帮助在研药物获得优先审评并加速批准。欧盟EMA则于2012年率先批准了基因治疗Glybera上市销售,使之成为第一个在西方国家被批准上市的基因治疗产品。

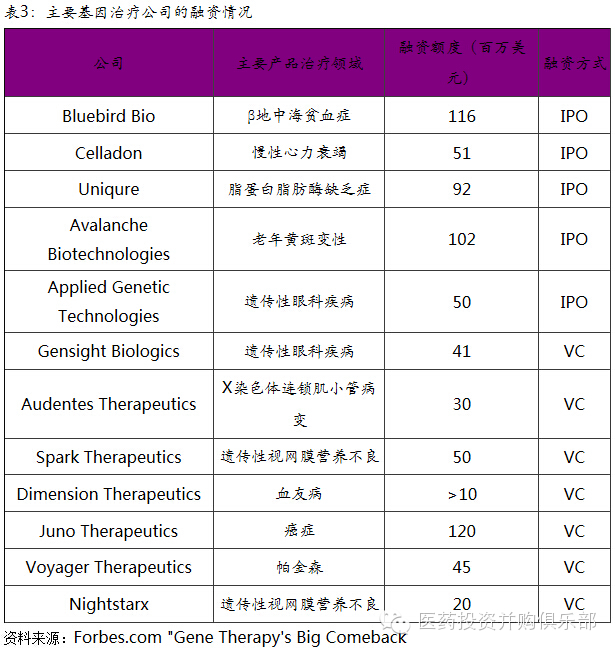

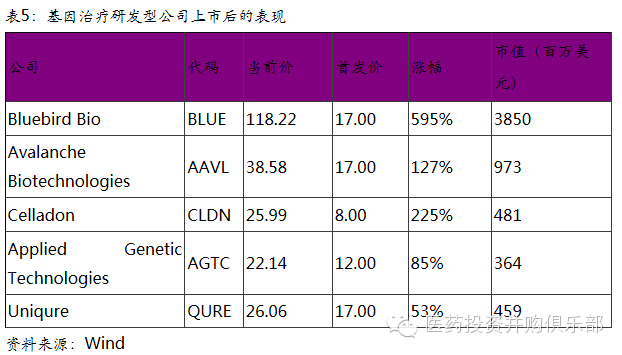

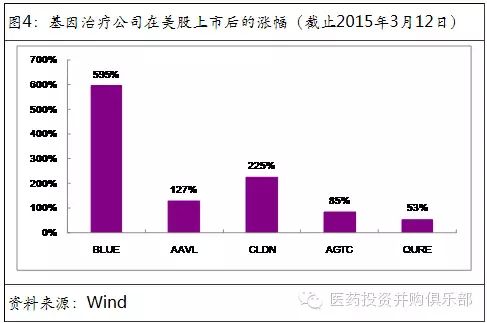

◆基因治疗公司受欧美投资者热捧。自2013年以来,基因治疗研发型公司融资额超过6亿美元,包括IPO、VC直投等方式。同时Celgene、Bayer、Pfizer、Sanofi等大药厂也通过合作研发或者市场权利买断等方式向基因治疗领域投资。在美股IPO的5家基因治疗研发型公司,上市至今的股价涨幅在53% - 595%之间。显示出基因治疗概念是当前美国生物技术领域投资的热点。

◆关注基因治疗未来在A股市场的主题性投资机会。基因治疗在海外受到学术界、监管机构和投资者的三重认可,该项技术市场前景广阔。尤其是基因测序在临床上的广泛应用有望成为基因治疗市场成熟的催化剂。目前我国上市公司中还没有基因治疗相关概念股。但随着相关技术与市场在海外的逐渐成熟,我们认为基因治疗相关概念迟早会登陆A股市场,希望投资者关注相关的主题投资机会。

◆关注在美股的基因治疗标的。基因治疗在美股的上市标的有BLUE、QURE、CLDN、AGTC和AAVL。BLUE是基因治疗领域的龙头公司。其针对β地中海贫血症的在研产品市场潜力大,且被FDA授予“突破性疗法”资格。产品有望在3-5年内贡献业绩。QURE的Glybera是西方国家第一个获得上市批准的基因治疗产品,将于2015年开始贡献业绩。CLDN专注于将基因疗法运用于晚期心衰患者。在研产品MYDICAR获得FDA“突破性疗法”资格。AGTC致力于运用基因疗法治疗罕见的眼科遗传病。公司针对5种不同眼科疾病进行基因疗法研发,有望成为眼科基因治疗专家。

AAVL专注于湿性眼底黄斑病变及其预防的基因疗法的研发。这些公司均处于临床研发阶段,从分散风险的角度,推荐投资者进行组合配置。

◆风险提示:临床研发失败;产品上市后销售不达预期。

1、潜在的主题投资

在美国生物技术领域,当前投资的热点主要是癌症免疫疗法、基因测序与基因治疗。其中前两项在国内相关的报告中已经有详细的介绍,并在A股市场出现了主题投资的机会。但基因治疗的行业动态却鲜有跟踪。本报告对基因治疗在海外的行业进展进行简单介绍,帮助投资者把握潜在的主题投资机会。

2、进展一:技术逐渐成熟,受学术界认可

基因治疗的概念在1972年由Fridemann和Roblin首先提出,80年代病毒载体技术得到发展以后,基因治疗在90年代进入临床实验阶段。但早期的治疗方案仅限于罕见的单基因突变遗传病,且研究者对基因治疗的副作用认识不足,研究进展相对缓慢。尤其是在1999年,患者Andrew Gobea死于基因治疗的临床实验引发了FDA对该疗法从技术角度和伦理学角度进行重新评估,使得大部分研究者和投资者离开了基因治疗领域。但相关技术的进步并没有因此而中断。尤其是在2006年以后,基因治疗在科研领域取得很大进展,重要成果均发表在国际顶级期刊上,基因治疗逐渐被学术界所重新认可。从当前临床实验的统计数据来看,基因治疗的安全性和有效性是有保证的。截至2014年6月,全球正在进行的基因治疗的临床实验共2,076例,其中已经完成I期安全性测试的临床实验843例,完成II期安全性+有效性测试的临床实验95例。且大部分临床实验在监管严格的北美与欧洲进行。因此,基因治疗技术整体上是靠谱的。

同时,从临床实验的的适应症角度来看,基因治疗也从早期仅针对罕见的单基因遗传疾病扩展到癌症、心血管疾病等市场容量较大的治疗领域,进一步增强了我们对该项技术市场前景的看好。

3、进展二:创新性疗法,受监管机构青睐

美国FDA虽然至今为止还没有批准一项基因治疗的产品上市销售,但在其生物制品评价与研究中心(the Center for Biologics Evaluation and Research, CBER)下成立了细胞、组织和基因治疗办公室(the Office of Cellular, Tissue and Gene Therapies, OCTGT),专门负责相关产品的审查。并且成立细胞、组织和基因疗法顾问委员会(the Cellular, Tissue and Gene Therapies Advisory Committee, CTGTAC),帮助指导相关的产品的评估。

2014和2015年,Calledon、Spark Therapeutics、Bluebird Bio在研产品MYDICAR、SPK-RPE65、和LentiGlobin分别获得FDA授予的突破性疗法资格。突破性疗法资格(breakthrough therapy designation)旨在加速开发及审查治疗严重的或威胁生命的疾病的新药。作为继快速通道、加速批准、优先审评以后美国FDA的又一个新药评审通道,获得“突破性药物”认证的药物开发能得到包括FDA高层官员在内的更加密切的指导,保障在最短时间内为患者提供新的治疗选择。根据公开数据,FDA的生物制品评价与研究中心目前只给予9个在研产品“突破性疗法”资格。基因治疗是获得该资格最多的领域之一,未来3-5年内有望看到多个基因治疗的药物上市。

欧盟EMA对基因治疗也持相当的肯定态度。首先在欧盟开展的基因治疗的临床实验多达520个,仅次于北美。其次,EMA于2012年批准了Uniqure公司用于治疗脂蛋白脂肪酶缺乏症(lipoprotein lipase Deficiency)的产品Glybera在欧盟上市销售,使Glybera成为第一个被批准在西方国家上市销售基因治疗产品。欧美监管机构友好的态度将加速基因治疗产品的上市,促进市场的成熟。

4、进展三:市场前景好,受欧美投资者热捧

从事基因治疗研发的公司自2013年以来即受到欧美资本市场的追捧。预计基因治疗技术至今的融资额度超过6亿美元,其中包括IPO、VC直投等方式。同时,Celgene、Bayer、Pfizer、Sanofi等大药厂也通过合作研发或者市场权利买断等方式向基因治疗领域投资。

在美股IPO上市的5家公司均属于没有产品销售收入且盈利为负的公司,但并不影响股东获得投资回报。基因治疗概念相关股票的上涨一方面反映了公司研发的进展,也同时显示出投资者对基因治疗领域的偏好。可以说,基因治疗是美国生物技术投资当前的风口。

5、基因治疗公司美股标的介绍

基因治疗在海外受到学术界、监管机构和投资者的三重认可,我们认为该项技术市场前景广阔。尤其是基因测序在临床上的广泛应用有望成为基因治疗市场成熟的催化剂,因为通过基因测序能够发现更多基因缺陷型的患者,从而给基因治疗技术的应用提供了空间。从投资角度,BLUE、CLDN、AGTC、AAVL、QURE等公司均处于研发阶段,还没有业绩落地。给予我们对基因治疗技术整体的看好,我们推荐投资者对上述5只股票进行组合投资。

5.1、Bluebird Bio (BLUE)

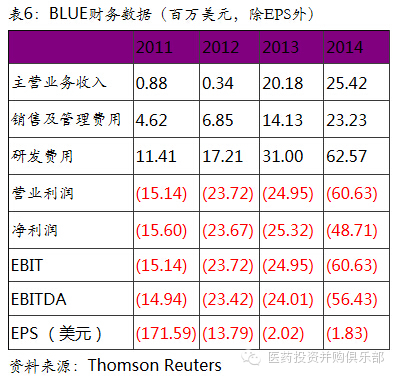

Bluebird Bio是一家临床阶段的生物技术公司,专注于利用基因疗法治疗遗传及罕见疾病的重症患者。公司在研产品线主要有三个:Lenti-D用于治疗小儿(成人)脑白质营养不良,临床I/II期阶段;LentiGlobin治疗β型地中海贫血症,临床I/II期阶段;T细胞基因改造用于癌症治疗处于临床前阶段,公司该项目于2013年3月与Celgene形成了战略合作。相比于其他基因治疗公司,我们认为Bluebird Bio具有独到的优势,是基因治疗领域的龙头型公司。

LentiGlobin在治疗β型地中海贫血症有望在3-5内贡献业绩。地中海贫血是一种血红蛋白缺陷的先天性疾病。患者由于体内血红蛋白的珠蛋白链合成发生问题,不能产生功能正常的红细胞,从而引起贫血。从病理学上,由于血红蛋白的病变有多种,地中海贫血也因此可分为多种类型。α-地中海贫血和β-地中海贫血是最重要的地中海贫血类型,根据其临床表现的严重程度,又可分为轻型、中间型及重型。据估计每年世界上有6万重型地中海贫血儿童出生。全球患地中海贫血症的总人数在8000万到9000万之间。国际地中海贫血症基金会统计,全球正在接受常规治疗的地中海贫血症患者约28.8万人。常规治疗方法主要是平均每3-4周定期输血和长期使用去铁剂。但由于患者在治疗过程中容易引起铁过载并导致心肌病、动脉粥样硬化、肝纤维化、内分泌功能障碍等一系列并发症,地中海贫血症重症患者的平均生存期仅为28年。骨髓移植是目前惟一能根治重型β-地中海贫血的方法,其治愈率达到90%。但一方面能够与患者配对的骨髓提供者较少,另一方面该疗法费用高昂(国内在20-40万人民币,欧美更高),所以该疗法并未得到广泛的应用。Bluebird Bio开发的基因疗法像骨髓移植一样能够一次性根治重型β地中海贫血,且没有骨髓配对的限制。我们预计该疗法上市后定价将与骨髓移植相似,按照目前全球28.8万接受常规治疗的患者数计算,由于大部分患者在发展中国家,我们假设该项基因疗法的定价在20 – 40万人民币,则重型地中海贫血症基因治疗在全球的市场容量预计在570亿 - 1150亿人民币之间。公司LentiGlobin基因疗法在同类研发中处于绝对领先的地位,且该产品在2015年获得FDA授予的“突破性疗法”资格,未来在审评上也将进入快速通道。如果该产品在3-5年内上市,届时将成为全球市场的独家疗法,市场空间广阔。

LentiViral病毒载体的临床应用具备优势。与其他大部分基因疗法是使用腺伴随病毒AAV作为载体不同的是,Bluebird bio的基因疗法使用HIV反转录病毒作为载体。反转录病毒载体能够将正常的治疗基因插入宿主细胞中并对缺陷的基因进行替换。为此治疗基因能够通过分裂或者分化传递到下一代细胞中,从而实现对患者大量细胞的基因改造。LentiViral病毒载体的这种特性特别适合对造血干细胞的基因改造,从而使得下游的免疫细胞具备对癌症的攻击能力。公司正是凭借这种反转录病毒技术而与Celgene形成了在癌症治疗领域的战略合作。基因治疗在癌症领域的应用前景将好于对罕见遗传病患者的治疗,所以Bluebird Bio公司未来业绩将有很大的弹性。

5.2、Uniqure (QURE)

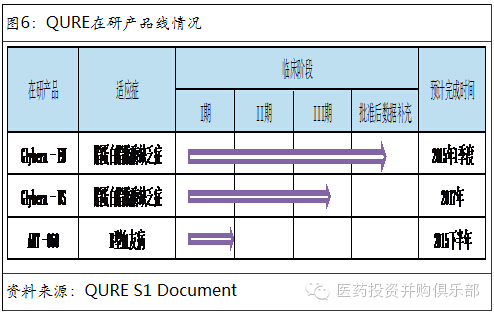

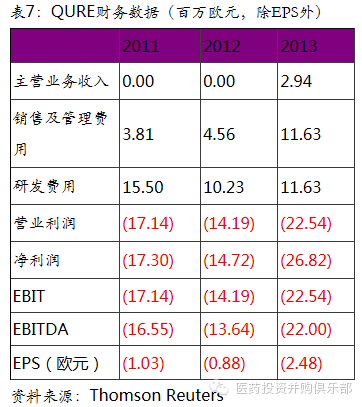

Uniqure BV是总部设在荷兰的一家制药公司。它主要从事基因治疗的罕见病领域。该公司的第一个产品是Glybera,对脂蛋白脂酶缺乏症(LPLD)的治疗。除此以外,对血友病的基因疗法也在研发过程中。

Glybera即将上市销售。Glybera是西方国家第一个被批准的基因治疗药物,该药于2012年11月被欧盟EMA批准用于脂蛋白酶缺乏症的治疗。脂蛋白脂肪酶缺乏症,是一种罕见的常染色体隐性遗传病。表现为患者体内缺乏脂蛋白脂肪酶,使血液中的甘油三酯和乳糜微粒浓度升高。该病发病率为百万分之一。预计全球的患者不超过7000人。脂蛋白酶缺乏症目前没有特效药物治疗。一般的治疗的准则是以饮食疗法为基础来维持血浆中三酸甘油脂的浓度正常。节制饮食中的油脂达到或少于20 g/天或是使油脂摄取占每天摄取总能量中的15%以下,以避免患者出现相关症状。 Glybera是唯一一个治疗这种罕见病的针对性药物。该药在欧盟的完成数据补充后,将于2015年一季度上市销售。Glybera同时在美国获得“孤儿药”资格,预计将于2017年在美国申请上市。虽然脂蛋白酶缺乏症患者人数很少,但Glybera的定价非常昂贵,在欧盟预计每名患者的治疗开支将高达125万欧元(约160万美元)。因此,若假设欧盟和美国的总人口为10亿,脂蛋白酶缺乏症的发病率为百万分之一,则欧美患者人数预计为1000人。若按照每人160万美元的花费计算,Glybera在西方的市场容量为16亿美元。

B型血友病的基因治疗是公司下一个增长点。公司的在研产品AMT-060是专门针对血友病B患者的基因治疗产品,目前该产品处于临床I期的阶段。血友病为一组遗传性凝血功能障碍的出血性疾病,其共同的特征是活性凝血活酶生成障碍,凝血时间延长,终身具有轻微创伤后出血倾向,重症患者没有明显外伤也可发生“自发性”出血。血友病是女性携带导致下一代男性发病。发病率为15~20/10万男性,在不同种族和地域之间没有差异。血友病分为A、B、C三种类型。其中A型患者占85%,B型患者占15%,C型患者较为罕见。从常规治疗来说,血友病主要通过定期输血,补充体内的血浆因子VII(对A型患者)和VIII(对B型患者)使患者达到普通人的止血水平。在美国,血友病患者的常规年治疗费用在22-34万美元。Uniqure公司开发的AMT-060基因疗法有望一次性的根治B型血友病,公司预计60% - 70%的B型患者为重症患者,未来有望通过基因疗法进行根治。按照如果血友病患者年在美国的年医疗开支在22万 - 34万美元,从药物经济学的角度,一次性根治血友病的基因疗法的可能定价在100万美元以上之间。仅以美国市场容量推算,AMT-060理论的市场空间在3亿(美国人口)* 50% (一半为男性)* 0.15% (血友病发病率)* 15% (B型血友病占比) * 100万美元(AMT-060的价格)= 340亿美元左右。这个市场够大,将给业绩带来巨大的弹性。

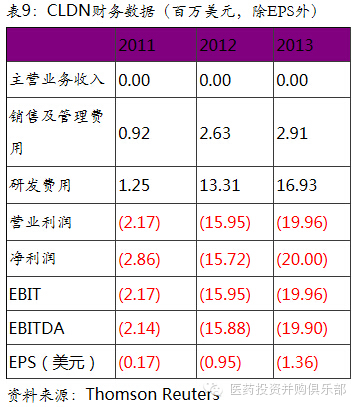

5.3、Calledon (CLDN)

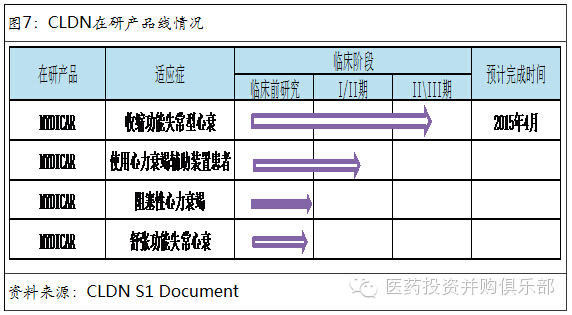

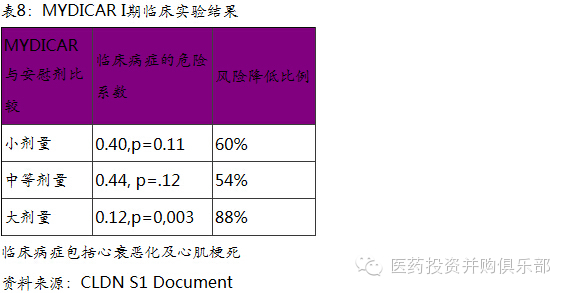

Celladon是一家临床阶段的生物技术公司,在利用基因疗法治疗钙失调所导致的心血管疾病。公司主要在研产品MYDICAR是利用基因疗法治疗SERCA酶缺乏症的心衰患者。SERCA是一种内质网钙调节酶(Ca2+ -ATPase)。这种酶在心衰患者常常表达缺失或者低表达,从而导致心脏血流不足,不能满足机体的代谢需求,从而引起心肌梗塞、糖尿病和神经退行性疾病等一系列并发症。MYDICAR基因疗法则是通过病毒载体将SERCA2a基因注入患者心肌细胞中,从而弥补心衰患者自身不能表达SERCA蛋白的情况。从目前临床实验结果来看,MYDICAR能够有效的降低心衰患者病情恶化以及心肌梗塞的的风险。相比于其他心血管药物,MYDICAR有更好的疗效。

MYDICAR在心衰治疗领域市场空间大。2013年美国心脏病协会估计全美有600万人被诊断为心脏衰竭。其中25-50万患者处于晚期心衰阶段,美国用于心衰的直接医疗费用开支在2012年为602亿美元,其中半数用于晚期心衰患者重复急救与住院的支出。MYDICAR适用于收缩功能失常的晚期心衰患者,这类患者在美国约有35万人左右。晚期收缩功能失患者5年内死亡率高达45% -60%,高于癌症的平均水平,说明对新的临床用药的研发有巨大的市场需求。MYDICAR能够在现有药物治疗的基础上有效降低这类患者心衰恶化的风险,因此具有很好的市场前景。

Calledon在竞争对手中处于领先位置。在心衰基因治疗领域,公司的竞争对手包括Renova Therapeutics、NanoCor Therapeutics、Juventas Therapeutics、VentriNova和Beat BioTherapeutics等。其中Renova的基因治疗在研产品在临床I/II其阶段,Juventas的基因治疗在研产品在临床II期阶段。其他公司的研发均处于临床前阶段。公司的主要产品MYDICAR研发进展快于竞争对手,且该产品于2014年4月获得FDA授予的“突破性疗法”资格,未来上市进程也将远超竞争对手。公司未来有望凭借先发优势确立在心衰基因治疗领域的龙头地位。

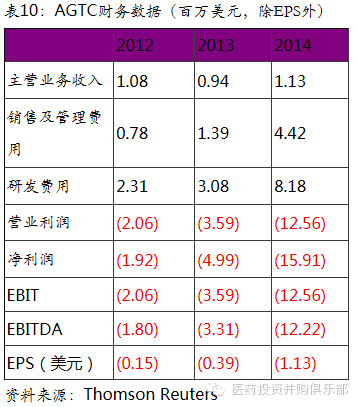

5.4、Applied Genetic Technologies Corp (AGTC)

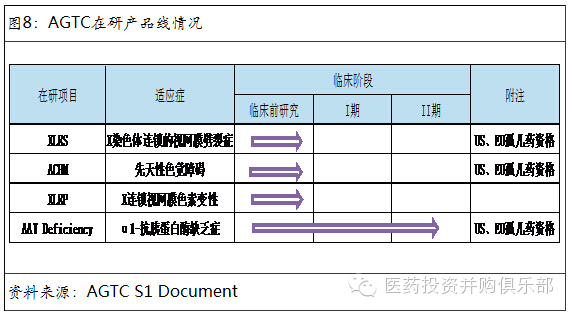

公司是临床阶段基因治疗公司,主要致力于运用基因治疗技术治疗罕见的眼科遗传性疾病。相关眼科在研产品线包括基因治疗X染色体连锁的视网膜劈裂症(XLRS)、先天性色觉障碍(ACHM)、和X连锁视网膜色素变性(XLRP)。非眼科在研产品线为基因治疗α1-抗胰蛋白酶缺乏症(AAT deficiency)

公司是眼科基因治疗专家。染色体连锁的视网膜劈裂症(XLRS)、先天性色觉障碍(ACHM)、和X连锁视网膜色素变性(XLRP)均为遗传性基因缺陷导致的眼科疾病。这类疾病普遍的特点是发病率低,目前没有有效的治疗手段。公司针对各个疾病开发的基因疗法如果上市,将成为唯一的治疗手段。因此相关产品被FDA或者欧盟EMA授予“孤儿药”资格,在审评享受快速通道资格。根据官方估计XLRS、ACHM、XLRP在欧美的患者人数分约为35000、27000、20000人。作为罕见病的孤儿药上市后一般都定价很高,如QURE的Glybera定价预计在160万美元。所以这些适应症的患者人数不多,但未来的市场前景仍然非常可观。除此以外,公司还开展了其他遗传性眼科疾病如先天性黑蒙症、湿性眼底黄斑变性的临床前研究,均取得了较好的实验结果。随着公司在眼科治疗领域的经验的积累,我们看好公司成为眼科基因治疗专家。

α1-抗胰蛋白酶缺乏症基因疗法市场空间大。α1-抗胰蛋白酶缺乏症是血中抗蛋白酶成分-α1-抗胰蛋白酶(简称α1-AT)缺乏引起的一种先天性代谢病,通过常染色体遗传。临床常导致新生儿肝炎,婴幼儿和成人的肝硬化、肝癌和肺气肿等。常规的临床治疗是终生向患者体内定期输送正常人的α1-抗胰蛋白酶,以保证患者不会出现并发症。在美国,患者接受α1-抗胰蛋白酶输送所导致每年的费用在10万美元左右。可以想象,一旦α1-抗胰蛋白酶缺乏症基因疗法上市,其定价将远高于10万美元。目前欧美共有11.8万万名α1-抗胰蛋白酶缺乏症患者。即使保守假设基因疗法的定价在20万美元,则该基因疗法的市场空间在236亿美元。

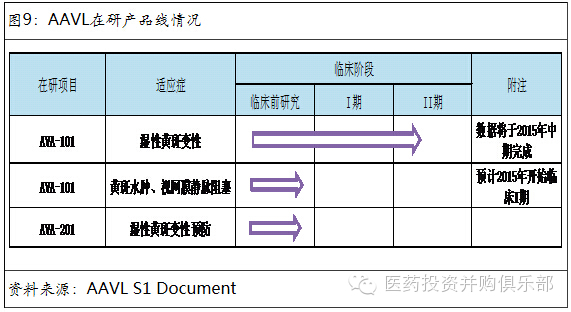

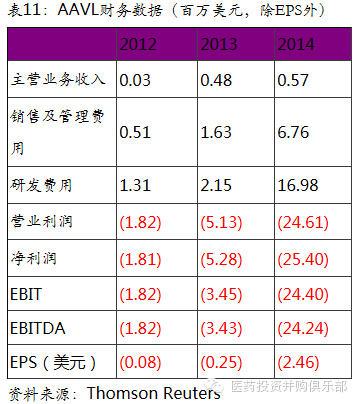

5.5、Avalanche Biotchnologies, Inc. (AAVL)

AAVL是一家专注于眼科疾病基因治疗的生物技术研发型公司。公司主要的在研产品是AVA-101,用于治疗湿性眼底黄斑变性、糖尿病黄斑水肿及其后的视网膜静脉阻塞。

AVA-101治疗湿性眼部换班变性市场前景良好。黄斑病变是一种老年人常见的影响黄斑的疾病,确切的病因尚不明,可能与遗传、血管硬化、氧化损伤、慢性光损伤、炎症、代谢营养等有关。大约10%的黄斑病变患者为湿性黄斑变性。是由于视网膜下有异常的血管生长,新生血管破裂出血,并引起疤痕组织生长,使视力突然下降,会迅速严重地影响患者的中心视力,甚至导致中心视力丧失。全世界大约有300万的湿性黄斑病变患者。而美国新增患者人数达到每年15-20万。在北美,湿性黄斑变性的主要治疗手段是雷珠单抗(Lucentis)、艾力亚(EYLEA)和超适应症使用的贝伐单抗(Avastin),这三种药的临床使用比例大约为28%、12%和60%。2013年,雷珠单抗和艾力亚的全球销售额为43亿和19亿美元。超适应症使用的贝伐单抗在眼科治疗领域的销售收入则没有相关数据。我们保守预计湿性眼底黄斑变性的市场容量在65亿-80亿美元之间,未来随着北美与欧洲人口老龄化的发展,我们认为该市场将维持每年15%增长。相比于标准疗法需要患者每隔4-8周进行眼部药物注射,AVA-101基因疗法在疗效相当的情况下每年只需要1-2次药物注射,患者依从性好。AVA-101上市后有望对现有的标准疗法产生取代。

预防湿性黄斑变性是下一个增长点。根据美国疾病预防与控制中心的数据显示,北美现在有730万人是湿性黄斑变性的高危人群。当前并没有药物能够降低他们病情恶化的风险。公司在研的AVA-201是AVA-101的改进版本。倘若AVA-101在临床上获得成功,则AVA-201的成功的可能性也很大。由于基因治疗只要一次注射即可长效发挥作用,所以AVA-201上市后患者的接受度高,市场前景良好。

综上所述,基因治疗在生物技术发达的欧美已经度过了萌芽阶段,现在处于市场爆发前的黎明。我们认为基因治疗未来将在临床上大规模应用是确定的趋势。而且随着基因测序的发展和广泛应用,未来人们不可能在知道了自己的基因缺陷以后无动于衷。所以基因治疗的应用和发展空间将远超上述几个公司研究的领域。在市场上有很大的可能出现连续超预期的增长。为此,我们建议无论是一级市场投资者还是二级市场投资者均需要对此保持关注,并在可能的情况下积极进行资产配置。

6、附录:什么是基因治疗?

6.1、简介

基因治疗(gene therapy)是指将外源正常基因导入靶细胞,以纠正或补偿因基因缺陷和异常引起的疾病,以达到治疗目的。常见的基因治疗方案有三种:?将外源正常的DNA导入患者体内替换其突变基因

导入外源的DNA或者RNA来阻断患者体内突变基因的所导致的蛋白异常表达

引入一个新的基因帮助人体抵御某种疾病

6.2、基因治疗中用到的载体(工具)

一般来说,治疗用的基因并不能直接导入到人体细胞中,这个过程需要借助某种载体(工具)。常用的载体分为病毒载体和非病毒载体两种。

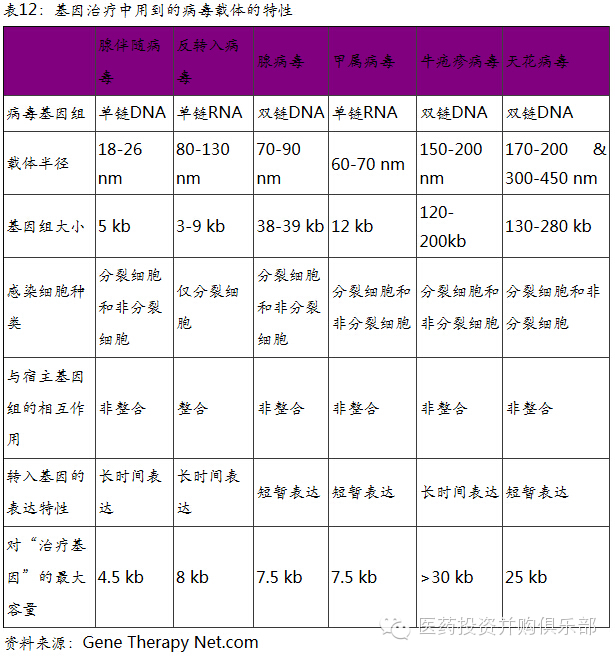

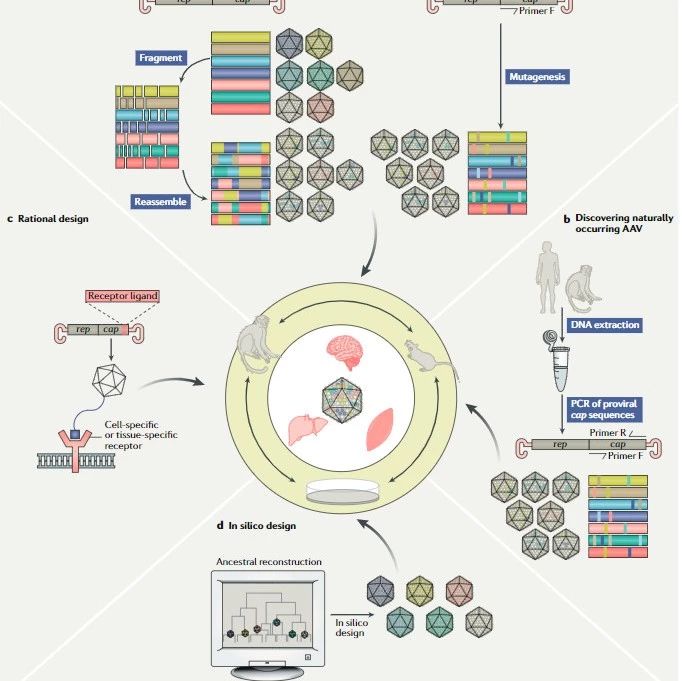

在当前的研究中,最常用的载体(工具)是病毒载体。所有的病毒都具备攻击宿主细胞并将其体内的遗传物质导入宿主细胞的能力。病毒的遗传物质,即病毒的基因组,能够“绑架”宿主细胞正常的蛋白表达系统优先对生产病毒蛋白,从而实现病毒快速自我复制的能力。

科学家利用病毒这种特性,将病毒遗传物质中对人体有害的基因替换为能够治疗某种疾病的“好”基因。这种改造后的病毒即为基因治疗的药物。 在基因治疗的临床研究中,现在主要用到的是腺伴随病毒和反转录病毒,其他病毒也偶尔有使用。不同的病毒在导入外源治疗基因方面均有不同的特性。

从临床研究的角度上来讲,上世纪90年代基因治疗主要采用腺病毒载体。这种载体临床使用上副作用比较大。一方面病毒的毒性比较大,另一方面过量的病毒载体导入引起人体内超敏反应。

随着技术的发展,现在基因治疗临床研究中主要使用腺伴随病毒和反转入病毒为主。腺伴随病毒被证明是一种对人体完全无害,且导致的免疫反应不明显的病毒。这种病毒能够将“治疗基因”多如宿主细胞内,让其长时间的表达,这种载体比较适合针对那些长期不分裂的细胞的基因缺陷治疗,如基因变异导致的眼科疾病或者心血管疾病。反转录病毒能够将“治疗基因”整合进宿主基因组内,使“好基因”能够传递到宿主细胞分裂或者分化的下一代细胞中。因此,反转录病毒载体往往用于对造血干细胞的基因改造,往往用于血液相关的遗传疾病或者癌症的治疗。

6.3、基因治疗的给药方式和靶点细胞

当前基因治疗的临床研究均是针对体细胞的基因改造。从基因导入的途径来看,分为体外导入和体内导入两种途径。

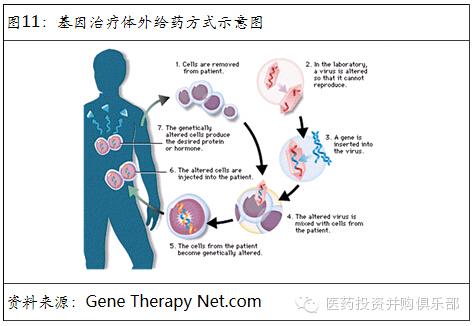

体外导入:是指将要需要进行基因改造的细胞(如造血干细胞、血细胞等)从患者体内提取出来,在体外与病毒载体混合,完成对提取细胞的基因改造。然后将改造过的细胞重新注入患者体内的方式。

体内导入:是指直接通过注射等方式将病种载体注入患者病变部位的方式。

从导入的靶点细胞来说又分为体细胞和生殖细胞两种。针对体细胞的基因治疗其效果只限制在患者本人,所改变的基因并不会遗传给后代,在遗传学、伦理学风险上具有一定的可控性。所以体细胞导入是现在主流的临床研究手段。在美国,现在有超过600个关于体细胞导入的基因治疗临床试验在进行中。大部分临床试验针对的都是一些单基因突变所导致的疾病,例如艾滋病、血友病、地中海贫血症、囊肿性纤维化等。对生殖细胞的基因改造理论上来说可以更高效的解决患者的基因缺陷,并使得正常的基因可以遗传给后代,但考虑到伦理问题以及技术的成熟度问题,在许多国家,例如澳大利亚、加拿大、德国、以色列、瑞士、荷兰等都立法严格禁止对生殖细胞的基因治疗。美国虽然没有相关的立法,但当前的研究主要还是集中在对体细胞的基因治疗领域。(来源:光大证券)